债市日报:1月29日

图片来源于网络,如有侵权,请联系删除

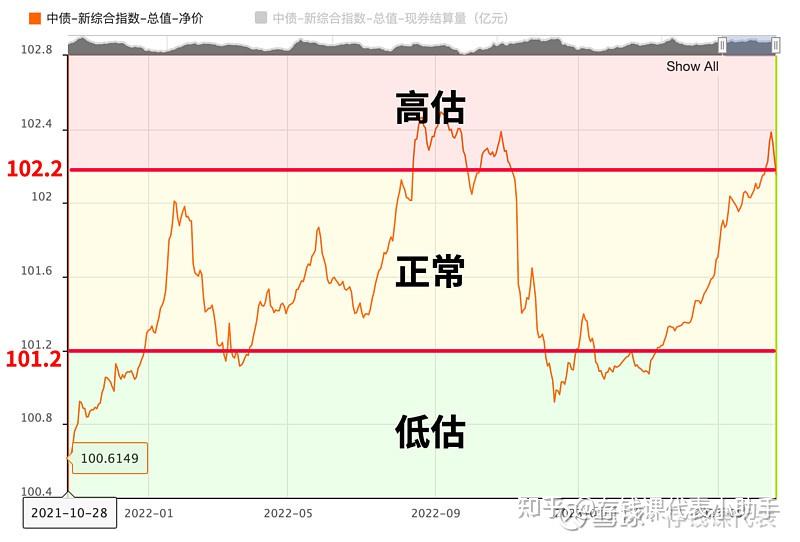

新华财经北京1月29日电债市周四(1月29日)延续横盘整理,上日“小作文”一度改善交投情绪,但午后期限券重回偏弱波动,国债期货全线收跌,间现券收益率上行幅度在0.5BP以内;公开市场单日净投放1438亿元,资金利率走势有所分化。

业内人士认为,资金面本周较为平稳,料跨月流动性压力有限。传言中针对银行的“隔夜逆回购”措施,机构认为有一定可能,但关键还在于其定位。总体而言,此次传闻对债市更多是情绪上的扰动,趋势性利好有限。

图片来源于网络,如有侵权,请联系删除

【行情跟踪】

国债期货收盘多数上涨,30年期主力合约涨0.07%报112.17,10年期主力合约涨0.06%报108.25,5年期主力合约涨0.01%报105.875,2年期主力合约持平于102.394。

银行间主要利率债收益率窄幅波动,午后稍走弱,30年期国债“25超长特别国债06”收益率上行0.2BP报2.2515%,10年期国开债“25国开15”收益率上行0.3BP报1.954%,10年期国债“25附息国债16”收益率上行0.25BP报1.818%。

中证转债指数收盘下跌0.70%,报529.72,成交金额814.18亿元。大中转债、浙矿转债、运机转债、安集转债、精测转2跌幅居前,分别跌10.83%、8.68%、7.18%、6.81%、6.74%。联瑞转债、广联转债、金25转债、金诚转债、亿田转债涨幅居前,分别涨20.00%、7.59%、5.50%、5.36%、4.21%。

【海外债市】

北美市场方面,当地时间1月27日,美债收益率涨跌不一,2年期美债收益率持平报3.596%,3年期美债收益率跌0.56BP报3.64%,5年期美债收益率涨25.37BPs报3.823%,10年期美债收益率跌0.2BP报4.239%,30年期美债收益率跌0.52BP报4.853%。

亚洲市场方面,日债收益率上行居多,仅超长端收益率延续回落,5年期和10年期日债收益率上行1.3BP和1.7BP,30年期日债收益率下行1BP。

欧元区市场方面,当地时间1月27日,10年期法债收益率涨0.1BP报3.435%,10年期德债收益率涨0.8BP报2.873%,10年期意债收益率涨0.3BP报3.467%,10年期西债收益率涨0.2BP报3.229%。其他市场方面,10年期英债收益率涨2.8BPs报4.523%。

【一级市场】

进出口行2期金融债中标收益率均低于中债估值。进出口行1.2521年、5.5041年期金融债中标收益率分别为1.4057%、1.7096%,全场倍数分别为2.9、6.18,边际倍数分别为1.96、1.11。

国开行2期金融债中标收益率均低于中债估值。国开行3年、7年期金融债中标收益率分别为1.6391%、1.8851%,全场倍数分别为3.96、2.72,边际倍数分别为9.46、35。

河北省2期地方债中标结果显示,投标倍数均超22倍。具体来看,10年期“26河北债01”中标利率1.98%,全场倍数22.53,边际倍数9.9;10年期“26河北债02”中标利率1.99%,全场倍数22.93,边际倍数9.15。

【资金面】

公开市场方面,央行公告称,1月29日以固定利率、数量招标方式开展了3540亿元7天期逆回购操作,操作利率1.40%,投标量3540亿元,中标量3540亿元。数据显示,当日2102亿元逆回购到期,据此计算,单日净投放1438亿元。

资金面方面,Shibor短端品种表现分化。隔夜品种上行0.2BP报1.368%;7天期上行4.5BPs报1.572%;14天期下行0.5BP报1.591%;1个月期下行0.26BP报1.552%。

【消息面】

美联储维持基准利率在3.50%-3.75%不变,在连续三次降息25个基点后暂停行动,符合市场预期。美联储主席候选人沃勒支持降息25个基点,与特朗普“钦点”理事米兰立场一致。美联储在声明中指出,失业率已现初步企稳迹象,通胀仍处于相对高位,经济前景的不确定性依然较高。美联储主席鲍威尔在新闻发布会上表示,加息并非任何人对下一步行动的基本假设,不相信美联储会丧失独立性,将建议下一届美联储主席远离政治。

【机构观点】

:美联储2026年1月议息会议维持政策利率不变,符合市场预期。议息会议声明和鲍威尔发言均表示美国失业率出现稳定迹象,鲍威尔表示政策利率处于良好位置。鲍威尔预计关税通胀见顶的时间从一季度后移至年中,且特朗普是否会有新的实质性关税政策并不确定。因此,预计剩余两次鲍威尔作为主席的会议将不再降息。

长江固收:2025年债券市场经历了一轮显著的利率调整,地方债收益率随之水涨船高,且与国债的利差明显走阔,地方政府新增融资成本显著增加。地方付息压力虽在积聚且结构性问题突出,但引发系统性风险或立即招致货币政策转向的可能性较低。短期内,债券市场更需关注的,可能是超长期地方债供给增加带来的直接冲击。

:长久期利率债定价权集中于基金,其持仓量、成交量均较大,且交易方向与利率变动方向一致。相对而言,农商行虽然广泛参与长期利率债交易,但其属于“被动”配置盘,定价权弱。此外,公司在超长期国债享有小部分定价权,大行在短久期国债享有更多定价权。实操中,市场一般关注债基久期绝对水平,但债基久期变化速度是指导短期择时操作更好的指标。

(文章来源:新华财经)

目录 返回

首页