写在30年期国债的十字路口

图片来源于网络,如有侵权,请联系删除

在大火的《王者荣耀》游戏里,典韦是一位狂放的战士,他有一句非常粗犷且魔性的台词:“彻底疯狂!”这个语音的梗被各种短视频插入,用来表现事物的夸张和离谱。

3月7日以前的债券市场,业内人士的精神状态也是一触即发,大概每天都想给债市行情配上这么一句“彻底疯狂”。

Wind统计显示,中证全债指数2024年2月的涨幅为0.84%,公募债基(剔除指数)的业绩中位数为0.81%,略微跑输中证全债指数。对债券投资不太熟悉的朋友可能难以理解这背后的含义,换算成权益基金来类比,大概就是在快速上行的市场行情下,虽然基金经理的仓位接近满仓,但因为配的不是最具弹性和进攻性的品种,所以还是跑输了指数。

2024年开年以来的这波债券牛市中,长久期利率债扮演着核心品种的角色。为了更好地跟上市场节奏,不少聪明的投资者选择通过长久期利率债指数基金迅速入场。以投资者场外能买到的久期最长的7-10年国开债/政金债指数基金为例,当前市场上存续的7只基金里,有6只的2月涨幅都在1.1%以上。

本轮债市的核心逻辑大家已经讨论了很多。面对波澜壮阔的债市行情,不管是已上车的投资者,还是徘徊在场外的投资者,最关心的是对未来市场怎么看,以及投资者应该如何把握债市中的机会。今天我们就来好好聊聊。

01

“蹿红”的债券指数

《王者荣耀》这类MOBA游戏中,控制技能往往比输出技能更能影响对局结果。依然以开头提过的典韦为例,他的“狂暴”技能兼具控制和输出能力,玩家对使用该技能的时机预判,将在很大程度上成为一局游戏的胜负手。

同理,基金公司的非货规模排名也有胜负手。根据中基金业协会数据,2023年国内公募基金规模增长排名靠前的两大品类就是ETF和债基,后者的年度规模增长超过万亿。其中,中短债基金和债券指数基金是债券基金中增长最快的细分子品类,年内增速分别超过70%和40%。

这一年,债券指数基金的新发也是频出爆款,比如广发中债0-2年政策性金融债募集80亿、华安中债0-3年政策性金融债募集75亿、惠升中债0-3年政策性金融债募集80亿等……

债券指数基金发行火爆的背后,反映了机构投资者对风格清晰工具类产品的配置需求,但更深层次的原因在于,债券指数基金的市场价值得到了进一步认可。华泰证券张继强团队在近期发布的报告《被动指数型债基,恰逢其时》中,从资产端和负债端两个角度进行了分析:

资产端,债券指数基金与主动债券基金的收益率差距正在逐步收敛。一方面,利率的波动性持续降低;另一方面,债券市场的主体结构进一步优化,金融、国企、城投等高信用主体的占比持续提高。在这种低利率、低波动的趋势下,主动债券基金的超额收益不如以往那么明显。

负债端,越来越多的机构和个人投资者发现了债券指数基金的投资价值。资管新规出台后,大型机构资金对债券基金的配置需求进一步提高;而随着FOF、基金投顾业务的快速发展,个人投资者对债券指数基金的配置需求也在同步上升。

基于以上分析,张继强团队认为,近几年债券指数基金的发展,背后既有债市长牛行情的影响,又受银行、外资、保险等投资者需求上升的推动。

2024年1月1日,《商业银行资本管理办法》正式落地,包括核心资本充足率在内的考核指标进一步明确,以银行为代表的大型机构资金出于对风险控制因素的考虑,或将继续加大对利率债指数基金的配置,当下债券指数基金的火热现状也许仅仅是个开始。

02

谁是技能多的英雄?

MOBA游戏新手往往容易遇到一个问题:英雄池里好汉多,一百零八将该选谁作为上手英雄?根据个人经验,我的建议是优先选被动技能多的、官方推荐的,主打一个“操作简单上手快”。

债券指数基金的筛选原理与MOBA游戏挑选英雄的原则基本类似,即风险高的券种,预期收益也高。投资者大体可以通过观察债券久期与信用评级数据进行预判,具体标准如下:

久期越长、信用越差的债券,理论上的投资风险越大,存在一定的风险溢价,所以预期收益也就越高。

综合两方面因素来看,短久期信用债和长久期利率债的“性价比”相对更高。但考虑到信用债发债主体的信用评级方差很大、筛选难度较高,所以长久期利率债往往成为投资者们的配置首选。

《被动指数型债基,恰逢其时》报告中,张继强研究团队观察到,本轮债券牛市投资者对长久期债券指数基金的接受度显著提高。其中,以中债7-10年政金债指数为代表的指数基金久期较长,业绩更加亮眼,投资价值相对凸显。

逻辑讲解非常抽象,不如以实际案例进行说明。

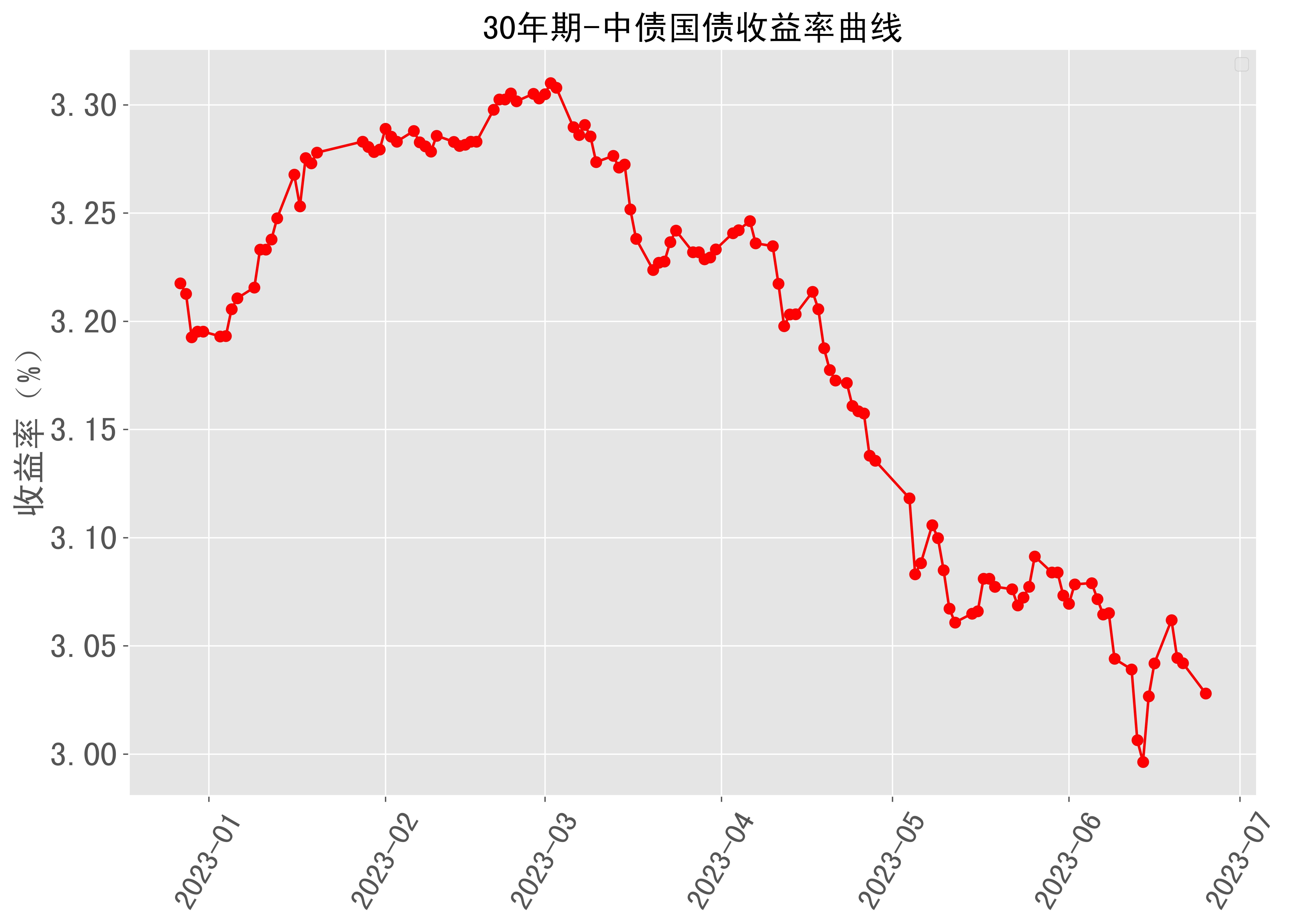

面对牛市行情,大量资金选择将长久期利率债作为高效配置工具,尤其是2023年至今,这一趋势甚至形成了自发的上升螺旋:30年国债交易价格越涨,试图博弈其上涨趋势的资金就越多,这些资金又反过来继续推高了30年国债的交易价格……这一现象最终导致30-10年国债利差在2024年3月被压缩至2010年以来的最低值12BP,30年期国债的投资性价比显著降低。

打个比方,虽然这两年康师傅泡面涨价,显著提升了我的生活成本,但出于健康因素考虑,我也不可能选康大傅、康帅傅这种来路不明的泡面进行消费替代。利率债投资也是同理,在债市维持强势的格局下,当30年期国债收益率被蜂拥的资金干到2.5%时,投资者也更加倾向于挑选其它长久期利率债品种进行替代,比如10年期国开债。

之所以选择国开债进行替代,一来是因为它的发行主体为国家开发银行,二来是因为国开债是政金债分类中规模最大、交易最活跃、个券数量最多的品类。

根据张继强团队统计,自2024年2月27日起,市场资金对长久期利率债的追捧逐渐从国债外溢至国开债,比如10年期国开债与10年期国债的利差,就在2024年2月快速下降了7个BP。

03

如何挑选游戏玩家?

MOBA游戏中,即使使用同样的英雄角色,不同玩家的表现也不尽相同。

债券指数基金也是如此。作为被动投资产品,债券指数基金可以按照指数基金的标准进行筛选,但考虑到此类产品并非完全采用被动复制策略,同时兼有一定的主动优化空间,因此,此类产品的业绩表现也可以采用收益回撤比等指标进行考察。

第一,看跟踪误差。

评价被动管理型基金,首先要看的是对标指数的跟踪情况,如日均跟踪偏离度、年化跟踪误差等,尽可能找到风险暴露与指数接近的产品。

例如,目前全市场共有5只基金跟踪中债7-10年国开债指数,且运作时间均已满4年。根据招商证券统计,截至2月29日,广发中债7-10年国开债指数基金近四年的年化跟踪误差是0.58%,近4年的日均年化跟踪偏离度是0.0293,均低于同类产品。

第二,看收益回撤比。

由于债券的流动性分层问题,债券指数基金通常无法完全复制指数表现,故多采用抽样复制和动态优化的方法进行组合构建。

因此,在对指数进行有效跟踪的基础上,投资者也要关注基金的收益回撤比,找出风险收益性价比更高、风险控制能力更强、收益稳定性更好的产品。

根据招商证券统计,从收益水平看,广发中债7-10年国开债指数基金近4年的收益率较高,年化收益率为4.77%,相对基准实现0.29%的年化超额收益;同时,该基金的收益稳定性良好,2021~2023年期间的单年度收益均位列同类前三名。

由于债券指数基金会在被动跟踪指数的同时保留主动管理操作,因此,投资者往往采用信息比率指标衡量基金经理主动暴露风险所带来的超额收益。如下图所示,广发中债7-10年国开债指数基金近4年的信息比率约0.50,为同类产品最高。

第三,看持有人和规模。

在收益、回撤等“硬性指标”之外,投资者仍需关注其它“软性指标”,如基金持有人户数、基金规模等,这些指标代表着投资者对产品的认可程度。

截至2023年6月30日,广发中债7-10年国开债指数基金已成为全市场持有人户数最多的债券指数基金——总户数高达55万户;截至2023年12月31日,其规模达到114.73亿元,是“全市场唯一规模破百亿的中长久期债券指数基金”。(数据来源:Wind)

04

谁的手里好牌多?

2024年2月29日被大家调侃为28年一遇的“超级星期四”,其实这一天还有一件对我们老百姓影响极其深远的事——央行发布了《关于银行间债券市场柜台业务有关事项的通知》(银发〔2024〕45号)。

文件内容显示,这份被业内称之为“45号文”的通知将自2024年5月1日起正式施行,其核心变化在于,个人和企业可以通过柜台市场,参与投资银行间债券市场的交易。

债券市场的改革目标非常明确,就是要将居民储蓄向资本市场引导,最终促进直接融资,并降低实体经济的融资成本。随着债券市场对个人和企业的进一步开放,相信投资者对债市的熟悉度会迅速增加。

那么,对债券指数基金感兴趣的个人投资者,如何才能选到称手的工具呢?我的建议是,选择布局时间早、工具比较全的大公司,在他们的工具箱中,挑选适合自己的产品。

例如,前面提到的广发基金,就是很早在债券指数这个细分赛道耕耘的公司之一。在此类产品规模尚未大幅增长的2016年,他们就布局了广发中债7-10年国开债指数基金,并在2018~2023年间每年陆续发行新产品。

目前,广发基金旗下共有8只指数债基,其中利率债产品6只、信用债产品1只、同业存单产品1只,这6只利率债产品对短久期、中短久期、中久期、长久期四类期限形成了全覆盖。同时,广发基金也会对同久期下的多个产品在策略上进行区分,使得每个产品各具特点。

例如,广发基金已拥有全市场首批长久期政金债指数基金——广发中债7-10年国开债指数基金,首批短久期政策性银行债指数基金——广发中债1-3年农发行债券指数基金,以及首只政金债全指基金——广发中债农发债总指数,且前两只产品规模均已突破百亿元,后者的最新规模也接近60亿元。

05

结语

“指数基金是一种明智、有效地获得市场回报率的方法,这种投资方式既不费力又成本极低。”被称为“指数基金教父”的约翰•博格曾表示,以极低的成本购买并持有布局分散的投资组合,是一种明智的长期投资策略。

对个人投资者而言,选择债券指数基金至少有这几个好处:一是费率低,大部分产品的管理费率为0.15%/年,托管费率0.05%/年;二是透明度高,其跟踪的标的指数持仓相对明确;三是风险分散,其投资标的数量比主动管理债基更多,更具分散性,有助于降低个券风险。

在债券利率下行、净值化投资的当下,对于包括我个人在内的投资者而言,积极拥抱简单、高效的债券指数投资工具,或许是更加明智的选择。

风险提示

公募基金并非无风险投资产品,投资需谨慎。本资料不作为任何法律文件,资料中的所有信息或所表达意见不构成投资、法律、会计或税务的最终操作建议,本人不就资料中的内容对最终操作建议做出任何担保。在任何情况下,本人不对任何人因使用本资料中的任何内容所引致的任何损失负任何责任。我国基金运作时间较短,不能反映股市发展的所有阶段。

(文章和图片来源:楚团长)

目录 返回

首页